はじめに

こんにちは。

都会でゆるく生きるじゅんです。

プロフィール記事はこちら。

ブログランキング始めました。応援のほど、よろしくお願いいたします。

私は今まで物件の売却をしたことがありませんでした。長期保有となってきたので、銀行さんからも「そろそろ売却を考えても良いのでは?」と言われたりします。

ただ、売却の経験がないので「いくら以上なら売却した方が良いか?」という基準が自分の中にありません。

そこで、売却した場合と持ち続けた場合でどのように収支が変わるのか考えてみたいと思います。

前回のおさらい

前回「その1」の中で、

今後10年間保有した場合の内部収益率(IRR)は、

1号物件:3.8%

2号物件:10.2%

という事が分かりました。

前回記事はこちら

内部収益率(IRR)の解説はこちら

2号物件より1号物件の方が、継続保有のメリットが少ない(=売却のメリットが大きい)という事がわかりました。

ただし、この数字だけ見ても高いのか低いのかよく分かりません。

今回は、この数字から何とかして「売却すべきかどうか」の判断基準がわからないか? 考えていきたいと思います。

売却してどうするのか?

まずは「売却してその資金をどうするのか?」を考える事にしました。

売却により資金を得ても新たな投資先がなく、銀行預金に寝かせているだけでは意味がありません。それだったら、保有して利益が出ている方がはるかに良いです。

そこで、「もし売却して資金が出来たらどのような投資ができるか」を考えてみます。

私の場合、やはり新築のアパートへの投資が最も考えやすいのでそのように考えてみましょう。

最近は物件価格が上がっているので、ちょっと郊外で頑張っても利回り7%ぐらいかな、と想定します。

融資も厳しくなっているので、自己資金2割ぐらい要るかなとも考えます。

その他の条件は、私の今までの所有物件の事例をもとに設定します。

(金利:1.6%、借入期間:30年、運営経費率:25%)

今後の賃料、売却額は保有物件と前提をそろえて次のようにします。

築年数の増加とともに年あたり賃料は0.5%低下、売却利回りは0.1%上昇。

新たな投資先の収益率

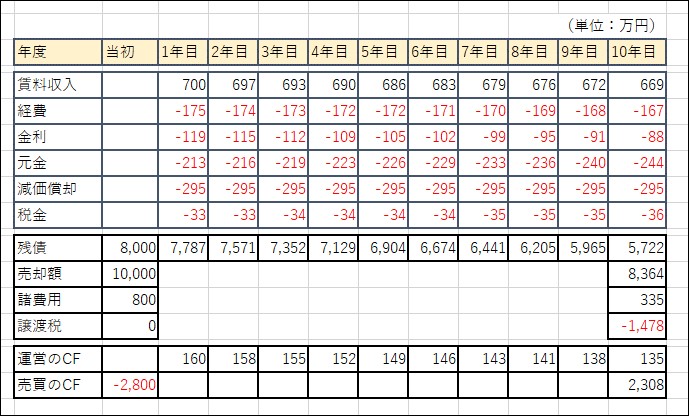

前述の想定でモデルケースを設定すると、収支はこんな感じです。

内部収益率(IRR)は3.8%になりました。

所有物件との比較

所有物件と比較するとこんな感じです。

| IRR | |

| モデルケース | 3.8% |

| 1号物件継続保有 | 3.8% |

| 2号物件継続保有 | 10.2% |

2号物件は明らかに継続保有のメリットが大きい(=売却のメリットが小さい)ようです。

1号物件は保有か売却か微妙なところのようです。

15年所有して残債がだいぶ減ってきているので、売却のメリットが比較的大きいのでしょう。

1号物件は、もし「今回の想定より高値で売却できるのなら」売却しても良いのでは?と考えられます。

問題点

ただし、ここまでの考え方には問題点もあります。

今回は10年間継続保有して売却するケースを考えました。

10年後の売却価格はその時の収益物件の市況により大きく影響を受けますが、10年後に現在以上に市況が過熱していたらもっと高い価格で売却できるかもしれないですし、逆だったら大きく低下するかもしれません。

次回はこの点をさらに深堀りしていきたいと思います。

次回記事はこちら。

https://yurukuikiru-jun.tokyo/021a/

おわりに

以上で売却判断の時の考え方をご紹介しました。参考になればと思います。

収益物件の市況が過熱し高く売却できるときには売却により大きな利益を得られる可能性もありますが、その利益を使って投資する内容が低収益になってしまう可能性があるので、悩ましいところです。

せっかく得た売却益を銀行預金で塩漬けにしてしまうよりは、所有物件から運用益を得ていた方がマシだったという事になりかねません。

不動産以外での運用ノウハウを持っている人であれば、そちらで運用できるので羨ましい限りです。

コメント